Par Benoit Delrue.02/06/2015

C’est un événement planétaire. Le Fonds monétaire international (FMI), organisme basé à Washington né des accords de Bretton Woods en 1944, qui a largement contribué à bâtir le système financier actuel, tire la sonnette d’alarme. Généralement rassurante, l’institution sort de ses habitudes pour mettre le doigt sur ce qui « accentue les tensions » dans l’économie mondiale. Bien sûr, le discours tenu par le FMI reste sobre et évite soigneusement les formules catégoriques et trop explicites. Néanmoins, après avoir déjà consacré son avant-dernier1 rapport régulier – biannuel ou trimestriel – sur la stabilité financière aux « risques » encourus par les acteurs publics et privés de la finance internationale, l’édition d’avril 2015 du document franchit une marche supplémentaire2.

La prochaine crise est inévitable. Pour le prouver, nous nous intéresserons de près aux signaux négatifs dont le FMI fait état, reposant comme à l’accoutumée sur une étude empirique des conjonctures. Dans un second temps, nous lierons à ces facteurs circonstanciels un examen structurel du système financier contemporain. Ce dernier, par une analyse plus profonde, sera révélé pour ce qu’il est – un géant aux pieds d’argile, sans cesse grandissant pour nourrir en milliards la caste des ultra-riches.

Le printemps des crises

Le FMI fait état d’une conjoncture qui, mois après mois, « intensifie les risques » de survenue d’une nouvelle crise financière. Certains éléments, salués en France par les dirigeants politiques et les économistes de cabinet comme très favorables pour l’économie nationale, sont profondément déstabilisateurs pour le système international. Autrement dit, les causes d’une croissance française « élevée », à 0,6% au premier trimestre selon les estimations bienveillantes de l’Insee, mettent en danger des acteurs économiques de premier rang – donc l’équilibre financier planétaire.

Taux d’intérêt records en France et en Allemagne

Le 1er juin 2015, les taux d’intérêt auquel la France emprunte sur les marchés ont atteint un nouveau record3. A dix ans, les obligations ont atteint le seuil de 0,8080% ; pour les maturités les plus courtes, les taux sont même négatifs depuis des mois, et ont même franchi, ce jour, la barre du -1% pour les échéances de trois ans. Une bonne nouvelle, à priori : enfin, l’Etat semble sortir des milliards d’euros d’intérêts réglés chaque année à ses créanciers. Sur LE BILAN, nous avons d’ailleurs insisté sur l’arnaque géante que représente la dette publique pour les travailleurs français. Mais du point de vue de l’équilibre des marchés, c’est une toute autre histoire.

En réalité, la ruée vers les dettes allemandes et françaises met à mal la rentabilité du secteur de l’assurance. L’outre-Rhin emprunte également à des taux très bas, pour une raison simple : comme les obligations françaises, les allemandes représentent le risque le plus faible du marché. Les compagnies d’assurance misent des quantités astronomiques de capitaux, souvent dans des placements périlleux. La probabilité de voir s’effondrer ces investissements, lucratifs mais dangereux, oblige les entreprises à placer certains œufs dans des paniers plus sûrs. Les emprunts des Etats ont toujours représenté une solidité, une garantie de remboursement quoiqu’il advienne. Mais dans la zone euro, certains pays ont inspiré davantage de craintes que de confiance : la Grèce, l’Italie, le Portugal ont subi, ces dernières années, des phénomènes de désinvestissement massif en raison des inquiétudes de restructuration de leurs dettes publiques ; et par le jeu du marché, leurs taux se sont alors relevé subitement, entraînant parfois de graves conséquences.

A contrario, face à l’instabilité des Etats du sud, les premières puissances de l’Union européenne ont incarné dans l’esprit des financiers une certaine intangibilité. Les dettes françaises et allemandes, malgré la santé relativement mauvaise de l’économie hexagonale, sont devenues les valeurs-refuge par excellence. Mais y investir a représenté un coût toujours plus important : désormais, ce sont les créanciers qui payent ces gros Etats pour pouvoir placer leurs capitaux entre leurs mains, d’où les taux négatifs. La loi du marché, théâtre d’un rapport de force permanent entre l’offre et la demande donne parfois des situations comme celles-ci ; et plus les investisseurs sont nombreux à acquérir des obligations françaises et allemandes, plus les taux d’intérêt continueront à baisser.

L’observateur non-averti pourrait croire que chacun trouve son compte dans ce mécanisme. Il sous-estimerait lourdement les pratiques hasardeuses, voire fâcheuses, des compagnies concernées. Axa, Predica, et Allianz vendent des contrats d’assurance en garantissant des taux de rémunération supérieurs ; elles promettent un rendement élevé aux particuliers, qui contractent des assurances-vie, des retraites par capitalisation ou placent leur épargne sur des investissements présentés comme profitables. Mais les difficultés du marché à restaurer la confiance, et les taux toujours plus bas des placements obligataires, creusent toujours plus l’écart avec les revenus prédits, dont les assurances jurent de se faire les garantes. En bout de course, les compagnies se rapprochent toujours plus du précipice, et leur chute pourrait être extrêmement sévère.

Au printemps déjà, le FMI mettait sérieusement en garde contre le phénomène de tension qui s’opère sur ce marché. Dans son rapport sur la stabilité économique mondiale, publié en avril, l’institution souligne que « la persistance des faibles taux d’intérêt mettra à rude épreuve un grand nombre d’établissements financiers ». Après avoir atteint, peu après la publication du rapport, le record absolu de 0,3%, puis être revenus à plus de 1% début mai, les intérêts des obligations sur dix ans replongent à nouveau. Or, le Fonds allait encore plus loin : « les tests de résistance réalisés par l’Autorité européenne des assurances et des pensions professionnelles font apparaître que 24% des assureurs risquent de ne pas pouvoir tenir leurs exigences de solvabilité, dans un scénario de persistance de faibles taux d’intérêt ». Autrement dit, dans ce « scénario » qui est de loin le plus probable de tous, un quart des compagnies se retrouveraient, ni plus ni moins, en incapacité de régler les prestations à leurs assurés – qu’il s’agisse de complémentaires retraites ou de tout autre contrat. L’ensemble du secteur de l’assurance, qui détient les capitalisations les plus élevées de la planète, se retrouverait bientôt plongé dans une crise aux conséquences faramineuses, et dont personne ne sait aujourd’hui s’il sera possible d’en sortir.

Le pétrole et la guerre

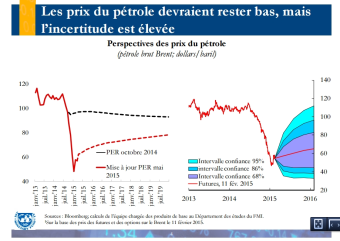

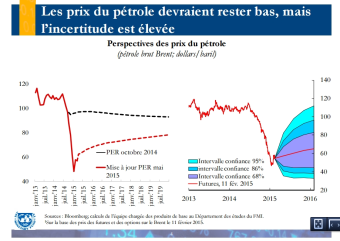

Outre la crise des assurances, qui menace de frapper de plein fouet la zone euro, la situation internationale n’est pas au beau fixe. Un autre facteur, présenté en France comme bénéfique pour notre économie, est au cœur des préoccupations : la chute drastique du prix du pétrole. Le baril de Brent, après avoir atteint son plus haut historique à près de 140 dollars en juin 2008, avait largement pâti de la crise financière en tombant sous la barre des 40 dollars six mois plus tard. Mais son cours s’était immédiatement repris, revenant à 70 dollars en mai 2009, et oscillant autour des 100 dollars pendant près de cinq ans.

Voici exactement un an, le baril était à plus de 110 dollars : il entama, alors, sa baisse la plus longue jamais observée. Jusqu’en janvier 2015, pas un jour n’est passé sans que le prix du pétrole finisse par baisser ; après une timide reprise en mars, son cours stagne depuis deux mois et les observateurs craignent une nouvelle chute, vers les abysses cette fois. Au passage, si le Brent est le plus représentatif avec près de deux-tiers des échanges mondiaux, il est important de souligner que le baril de pétrole américain suit exactement la même courbe, avec la même baisse historique durant six mois4. Bien sûr, les Français ont vu ce phénomène comme une bonne affaire : notre pays, très consommateur d’essence et dénué de toutes ressources, a vu ces événements comme un soulagement. Le mauvais présage de feu Christophe de Margerie, patron de Total jusqu’à son décès en octobre dernier, qui prévoyait pour les prochains mois un prix à la pompe de 2 euros pour le sans plomb, était écarté. Mais là encore, les conséquences d’un processus excessifs seront lourdes.

Les pays exportateurs de pétrole, qu’il s’agisse des monarchies du Golfe ou des pays d’Amérique Latine, dont le Venezuela de notre camarade Nicolas Maduro, se retrouvent en grave difficulté financière. Le cercle vicieux est en œuvre depuis maintenant un an : la baisse du baril entraîne logiquement des profits moins élevés pour les Etats producteurs ; leurs dettes publiques et leurs devises deviennent des placements moins avantageux, voire plus dangereux, ce qui provoque le départ de nombreux financiers ; ces pays se trouvent pris dans un certain étau, entre moins de profits et moins d’investissements. Les entreprises qui y ont encore leurs placements, pour beaucoup européennes et américaines, font face à des risques toujours plus élevés pour leurs trésoreries. Plus globalement, la sortie accélérée des capitaux en devises monétaires concernées entraîne un cercle vicieux, qui déstabilise complètement le marché international des changes.

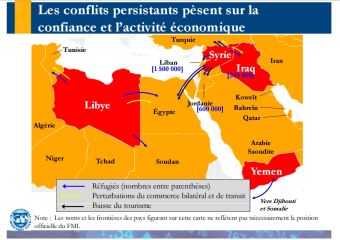

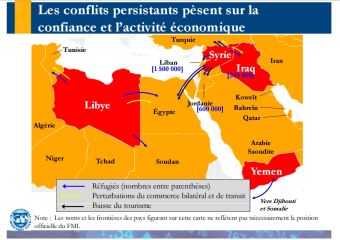

Ce dernier vacille d’autant plus qu’un autre facteur vient perturber l’équilibre financier du capitalisme planétaire, et non des moindres : les guerres. Les années 2010 voient une très forte recrudescence des hostilités armées, dont la présentation par nos « grands » médias comme de simples guerres civiles cache mal l’ampleur de leurs répercussions. Tout particulièrement, les guerres libyenne et syrienne, largement encouragées par l’OTAN qui a financé et armé les prétendus « rebelles », déstabilisent des régions entières, voire des continents. Le Maghreb et le Moyen-Orient pâtissent sévèrement, d’un point de vue financier, de la montée en puissance des groupes djihadistes. La Libye et la Syrie étaient des modèles économiques, tant en point de vue de leur produit intérieur que de la distribution des revenus au sein de leurs populations. Cette relative prospérité a poussé leurs voisins à lier des capitaux aux leurs, tant elles représentaient une stabilité prometteuse. Les événements meurtriers, qualifiés de « printemps arabe » alors qu’ils étaient pour l’essentiel provoqués par des milices de mercenaires, ont profondément rebattu les cartes dans les régions.

Les puissances occidentales, Union européenne et Etats-Unis en tête, minimisent largement l’aspect économique de ces guerres ; d’une part, parce qu’elles les ont délibérément déclenchées, d’autre part, parce que des pays comme les USA ou la France placent leurs pions sur l’échiquier économique. En Libye, par exemple, Total s’est rué sur les exploitations pétrolières, faisant peu de cas de la population locale et de son devenir. En Syrie, le pari fait par la France est d’abord et avant tout la chute du régime d’El Assad, encore aujourd’hui malgré l’horreur incarnée par Daech. De solides, la Syrie et la Libye sont désormais vouées à s’écrouler dans le ventre mou du tiers-monde. Mais d’autres entreprises occidentales ou internationales avaient misé gros sur les économies syrienne et libyenne ; nombre d’entre elles ont procédé au retrait d’une quantité importante de capitaux. Et ce phénomène a, lui aussi, bouleverse le marché des devises.

La dépréciation rapide des taux de change accentue les tensions qui pèsent sur les entreprises fortement endettées en devises [des Etats producteurs de pétrole ou en guerre] et cela a provoqué de fortes sorties de capitaux des pays émergents », constate le Fonds monétaire international. Ce dernier souligne la gravité financière des événements actuels : « l’augmentation de la volatilité des principaux taux de change a été la plus forte depuis la crise financière mondiale. La diminution des liquidités sur les marchés des changes et les marchés obligataires, de même que l’évolution de la composition des investisseurs, ont accentué les frictions dans les ajustements de portefeuille ». Les « frictions » dans les « ajustements » sont des euphémismes : même s’ils jurent ne jamais céder à la panique, l’assombrissement des perspectives internationales donne aux investisseurs des sueurs froides.

Faillites bancaires en pagaille

Petit à petit, les conditions d’un krach se réunissent. Aux éléments observés par le Fonds monétaire, d’autres phénomènes sont à étudier de près. La situation des marchés financiers, en particulier en Europe, donne à elle seule un signal extrêmement pessimiste pour l’avenir immédiat.

C’est d’abord une banque autrichienne qui a provoqué en Europe centrale des remous démesurés. Depuis la crise de 2008, Hypo Alpe Adria (HAA) est incapable de sortir la tête de l’eau, empêtrée dans toutes sortes de placements toxiques. En grave difficulté depuis 2014, ses problèmes viennent pour l’essentiel de sa filiale Heta, spécialisée dans les investissements à risque. Pour maintenir ses activités, HAA se voyait régulièrement aidée par les fonds publics : entre 2008 et 2015, ce sont 5,5 milliards d’euros qui ont été versés, sans contrepartie ni remboursement, par l’Etat autrichien à la banque. Face à la colère des contribuables, et à l’impasse de la situation, l’Autriche a pris une décision le 1er mars dernier : ne plus donner un euro à Heta, dont les actifs ne représentaient plus alors que 280 millions d’euros. Mais cette structure était organiquement liée à de nombreux acteurs financiers, en Europe de l’Est et également en Allemagne.

C’est notamment la Düsseldorf Hypotherkenbank, basée dans la capitale de Westphalie, qui a pâti le plus immédiatement de la faillite annoncée de Heta. Banque modeste et entièrement liée à HAA, Düsselhyp représente néanmoins une première étape d’un « effet boule de neige considérable »5, concède le quotidien libéral en ligne la Tribune : « avec un impact initial de 280 millions, on met en péril un bilan de 11 milliards, et un marché de quelque 400 milliards d’euros ». Pour éviter la contagion, l’Association allemande des banques privées (BdB) a immédiatement pris le contrôle de la Düsselhyp ; mais cette dernière n’est pas la seule concernée par la faillite de la filiale de la HAA, loin s’en faut. La bavaroise BayernLB et Dexia Kommunalbank sont exposées à hauteur de plusieurs milliards. Si les flammes apparentes ont été étouffées, le brasier pouvant provoquer une crise bancaire en Europe centrale reste intact.

Parallèlement, un pays bien plus petit mais plus proche de nous était ébranlé par une crise de premier ordre : Andorre. La principauté, dont le président de la République française est également le chef d’Etat, a fait face à une déstabilisation jamais vue. La Banque privée d’Andorre (Banca Privada d’Andorra, BPA) s’est retrouvée sous la coupe d’une enquête américaine, ouverte le 10 mars par la FinCEN, organisme attaché au Trésor chargé de lutter contre le crime financier. En cause, la BPA avait blanchi l’argent de mafias chinoises, russes et vénézuéliennes, selon les autorités américaines. L’aspect géopolitique dans l’affaire est important, tant les trois pays cités constituent des adversaires de premier plan pour l’impérialisme états-unien ; du point de vue économique, qui nous intéresse ici, l’affaire a provoqué un déficit de confiance sans précédent pour les plus de 7 milliards d’actifs de la BPA. Le petit Etat a pris le contrôle de la banque, fait inédit dans son histoire ; mais, comme le rappelle la Tribune6, Andorre n’a « pas de filets de sécurité ». N’étant pas membre de la zone euro, la Banque centrale de Francfort ne le renflouerait pas en cas de faillite ; or, les actifs de la BPA sont deux fois supérieurs au produit intérieur brut de la principauté. Si elle venait à déposer le bilan, elle entraînerait dans sa chute bien d’autres institutions, à commencer par les banques espagnoles avec lesquelles elle entretient des partenariats financiers privilégiés.

Pendant ce temps, les tensions grandissantes entre Europe et Russie ont coûté au grand pays une grave crise bancaire, qui n’a pas fini de le secouer. De nombreux établissements ont fait faillite au printemps, passant les uns après les autres sous la tutelle par la Deposit Insurance Agency (DIA), l’organisme public chargé de reprendre les banques déposant le bilan. En mars, l’équivalent de 18 milliards d’euros manquait aux banques pour assurer leurs financements, rendant dès lors insuffisant le plan de recapitalisation de 13 milliards mis en place par l’Etat. « Un quart des banques russes sont au bord de l’asphyxie », annonçaient alors Les Echos7. Pour éviter de se retrouver, elle-même, en difficulté, la géante Sberbank se refusait alors à toute aide vis-à-vis de ses concurrents. Malgré son intransigeance apparente, elle a accusé de lourdes difficultés au premier trimestre, avec une division par deux de ses bénéfices sur un an selon les résultats annoncés la semaine dernière8. Le premier facteur de ces résultats est intrinsèque au système bancaire, avec notamment une diminution de 16% des revenus nets tirés par la banque des intérêts des crédits.

Enfin, après l’Allemagne et Andorre, c’est un autre voisin de la France qui semble proche de la tempête depuis ce printemps : l’Italie. Le cabinet PricewaterhouseCoopers (PwC) a dévoilé, le 25 mars, un rapport qui a mis le feu aux poudres dans le microcosme de l’investissement financier. L’entreprise américaine d’audit et conseil, reprise par le magazine Challenges au mois d’avril9, souligne « l’inflation galopante des crédits à risques des banques italiennes ». « Les prêts douteux augmentent sans cesse », souligne Jacques Sapir : « ils sont proches de 15 à 20% là où ils devraient être à 5% ». Du propre aveu de la Banque d’Italie, ces « prêts non performants » ont atteint 185 milliards d’euros en janvier, et continueront à augmenter en 2015 d’après PwC. Le système bancaire de notre voisin latin ne trouve plus grâce aux yeux des cabinets de conseil, comme Alpha Value, qui insiste sur le « fonctionnement coûteux » d’un « système éclaté », où « le niveau de fonds propres des banques est très bas ». La réaction est sans appel : les capitaux fuient désormais le pays. Après trois ans et demi de baisse, les taux d’intérêts des obligations italiennes remontent depuis trois mois10, créant pour la finance nationale des tensions accrues. Challenges rappelle que « cette faiblesse a été mise en lumière par les tests de résistance de la BCE, en octobre, puisque neuf banques italiennes sur les quinze soumises à l’exercice ont échoué » aux « stress tests » de la Banque centrale. L’hebdomadaire économique, chantre du capitalisme, se fait franchement pessimiste sur l’avenir proche de la péninsule, reprenant en chapeau les propos de Sapir : « on peut s’attendre à une crise bancaire italienne majeure cet été ».

Le retour des subprimes

Comme le veut la logique du marché, l’incertitude règne sur la suite des événements. Nous ne nous ferons pas oiseau de mauvais augure : il est impossible d’affirmer si la prochaine crise surviendra effectivement cet été. Néanmoins, le système financier est de plus en plus sous pression et les signaux négatifs ne manquent pas. Les faillites bancaires européennes, survenues pour des raisons diverses, restent jusqu’à présent des phénomènes isolés – mais, ajoutés aux processus globaux analysés par le FMI, créent les conditions d’une nouvelle crise.

Les « grands » médias se gardent bien d’aborder frontalement la question, trop attachés à défendre le système capitaliste, en glorifiant par exemple le 0,6% de croissance française. S’il est effectivement absurde de chercher à prédire la date du prochain krach, analyser en profondeur la situation des banques est par contre possible, utile et nécessaire. Il apparaît alors clairement que la prochaine crise aura bien lieu ; et qu’elle aura un retentissement, dans le monde et en France, sans doute plus puissant encore que celle de l’automne 2008. Pour comprendre le dernier krach, comme celui à venir, étudier la question des subprimes est éclairant. Loin d’être d’un autre âge, elle en dit long sur le système financier contemporain.

Le tas d’or

A l’origine se trouve un système bancaire entièrement basé sur le crédit, dont les Etats-Unis sont le fer de lance. Au pays du « rêve américain », les revenus des travailleurs ont été comprimés pendant plus d’un demi-siècle ; à mesure que les profits des plus riches grimpaient en flèche, grâce aux hausses de production et aux gains de productivité, les salaires proportionnels n’ont fait que baisser. Pour soutenir artificiellement la consommation des ménages, les banques ont donc développé un outil formidable : les crédits à la consommation. Emprunter de l’argent est devenu toujours plus facile : pour acheter une maison ou une voiture, bien sûr, mais aussi un lave-linge, un aspirateur, et enfin pour payer ses baguettes. Les cartes de crédits, qui sont devenues la norme, permettent de régler ses achats du quotidien non plus avec l’argent présent effectivement sur le compte bancaire, mais avec de l’argent prêté par la banque que le consommateur devra rembourser les mois suivants. Comme chaque prêt, il comporte des taux d’intérêts élevés ; et avec un pouvoir d’achat artificiellement augmenté, les Américains se sont en fait retrouvés de plus en plus dans l’étau des banques.

Aux Etats-Unis, le phénomène de surendettement atteint des niveaux inimaginables en Europe ; des millions de foyers sont concernés. Dans un ersatz de régulation du système se sont développées les agences de notation : chaque créditeur, chaque individu qui emprunte de l’argent, se voit attribuer une note sur 1.000, allant de la solidité financière incarnée (1.000) à l’insolvabilité la plus totale (0). Ce système, le « FICO score », introduit en 1989 par la société de logiciels informatiques éponyme, s’est institutionnalisé et il n’est plus une compagnie de crédits qui ne le prend en compte. Dès la fin des années 1990 s’est formée une nouvelle catégorie de la population, les « mauvais payeurs », accumulant les dettes et les retards sur leurs remboursements : les subprimes. Fixé historiquement à 640, puis variable11, il est un niveau du FICO score en-dessous duquel les ménages ne peuvent plus contracter de nouveau prêt, sauf à accepter des conditions particulières. A partir de 2001, le nombre d’individus catégorisés subprimes n’a cessé de croître.

Dans un processus décortiqué avec talent par Michael Moore dans son film Capitalism : A love story12, les banques ont mis en place au début des années 2000 un système pernicieux. Les familles surendettées se sont vues proposer de prendre un crédit sur l’hypothèque de leur logement : en pleine ascension des prix de l’immobilier, s’est diffusée l’idée selon laquelle les maisons sont des « tas d’or », des « banques » à elles seules. Si un ménage, même endetté jusqu’au cou, vivait dans une maison estimée à 200.000 dollars, alors il pouvait emprunter une part proportionnelle à la banque, proche parfois de la valeur estimée du bien. Du point de vue des banques, le calcul était simple : en prêtant de l’argent, les ménages pourront consommer, investir, vivre mieux et dégager bientôt de quoi nous rembourser ; pour ce service, nous pouvons appliquer des taux d’intérêts fluctuants, très profitables, indexés sur le marché pour maximiser le rendement des prêts hypothécaires ; enfin, si la famille en vient à ne plus payer ses traites, nous pourrons saisir le logement, ce qui constitue une garantie de remboursement à coup sûr. Chacun sait aujourd’hui que ce scénario ne s’est pas déroulé comme prévu.

La perversion du système

Si le mécanisme de crédits en était resté là, tout injuste qu’il est pour des travailleurs pris à la gorge, il n’aurait pas provoqué la tempête de 2008. En réalité, le système va beaucoup plus loin. La finance capitaliste repose sur un principe élémentaire : les établissements prêtent de l’argent qu’ils n’ont pas. Pour bien comprendre, nous allons prendre un exemple abstrait.

Mettons que mille individus demandent, chacun, un prêt de mille dollars à la banque A. Celle-ci n’a pas un million d’euros en poche ; mais elle peut en avoir seulement 100.000, soit 10%, et accorder malgré tout ces prêts. Le procédé est simple : pour récupérer le million de dollars, elle recourt marché financier. En émettant des actions, elle peut se financer massivement, pour réaliser ses opérations et au final, donner à ses financeurs une bonne rentabilité. Le plus souvent, ça fonctionne très bien : la banque A, si elle applique un taux d’intérêt moyen de 5% à ses clients, en redistribuant 3% aux actionnaires et en empochant 2% de commission, fait une excellente affaire. Cela signifie qu’elle a gagné 20.000 dollars, pour avoir prêté un argent qu’elle ne possède pas ; et au passage, elle a grassement rémunéré les actionnaires, qui auront davantage confiance en elle.

En réalité, les sommes sont bien plus élevées, donc les risques aussi. Pour parer les probabilités de ne pas se voir rembourser, la banque A veille à mutualiser les risques. Elle combine les engagements financiers : si une action reposait, au bout du compte, sur un seul crédit, elle ne vaudrait plus rien au cas où l’endetté ne rembourserait pas. La banque A veille donc à ce que chaque titre sur le marché corresponde à une somme de parts dans de nombreux crédits, étalés temporellement et géographiquement : c’est la titrisation. De plus, notre banque émet en réalité des actions pour un montant supérieur aux prêts qu’elle fournit aux ménages ; ainsi, elle place des capitaux dans une multitude d’investissements, sûrs ou très rentables. Avec une trésorerie toujours égale à 100.000 dollars, la banque A peut donc brasser, par exemple, deux millions de dollars sur les marchés financiers : tout repose sur la promesse de gains contenue dans le bénéfice qu’elle réalisera sur cette capitalisation élevée.

Là où l’affaire se corse dangereusement, c’est que les deux millions de dollars de capitalisation font eux-mêmes l’objet d’une spéculation. A partir de ces actifs financiers sont émis des dérivés de crédit, consistant en des options d’achats – mais pas des promesses – des actions concernées. Ce mécanisme permet, a priori, de réduire les risques : un autre financeur, l’acheteur du dérivé, se porte garant pour l’actif et le « protège ». En réalité, c’est un moyen pour les financeurs de doper dans des proportions astronomiques la quantité de capitaux, donc les revenus qui leur sont liés – les dividendes notamment. Ce commerce juteux s’est placé, ces dernières décennies, au cœur du système financier international. Pour l’exemple de la banque A, les deux millions d’actifs financiers peuvent faire l’objet d’un montant équivalent de dérivés de crédit. La capitalisation totale de l’affaire est donc portée à quatre millions de dollars ; le tout, alors que seul un million a été effectivement prêté, et pourra fera l’objet de remboursement ; et alors que la trésorerie de la banque A est, encore et toujours, à 100.000 dollars, soit moins de 3% de la capitalisation totale prenant en compte les dérivés.

L’exemple présenté, derrière des sommes abstraites pour rendre les mécanismes intelligibles, est loin d’être une exception : c’est le modèle de la finance capitaliste. Il est question ci-dessus de dollars, pour ne pas trancher avec le présent exposé sur les subprimes ; mais le raisonnement reste parfaitement valable en euros ou en francs, étant donné que le mécanisme est tout autant utilisé par les compagnies d’assurance et les banques françaises. Revenons donc à notre exemple. A partir d’un millions de dollars dans l’économie réelle, qui représentent déjà un pouvoir d’achat artificiel pour les ménages endettés, ce sont quatre millions qui peuvent transiter sur les marchés et arroser copieusement les gros porteurs d’actions. Le système tient parce que les capitaux se renouvellent, parce que les ménages continuent de contracter toujours plus de crédits immobiliers ou à la consommation, et parce que les mouvements de fonds sont permanents. Il subsiste même si, parmi les 1.000 individus qui ont emprunté mille dollars à la base, 50 en viennent à ne pas pouvoir rembourser. Mais à 100 insolvables, le système vacille dangereusement ; et si la confiance se perd, les capitaux s’enfuient aussi rapidement qu’ils sont arrivés.

La crise des subprimes

Différents facteurs ont progressivement conduit à la crise des subprimes, survenue en août 2007. D’abord, les taux d’intérêts appliqués par les organismes de crédits pour les prêts hypothécaires se sont envolés, quand la Réserve fédérale – la banque centrale états-unienne – a rehaussé son taux directeur, de 1% en 2004 à plus de 5% en 2007. Dès lors, le montant des échéances mensuelles ont grimpé pour ceux qui avaient souscrit à un crédit subprime. Une raison rarement évoquée par les observateurs est le marasme économique états-unien : comme en France, bien qu’à un degré moindre, l’appareil industriel des USA a été progressivement démantelé, ces dernières décennies, par les grands groupes capitalistes qui ont délocalisé la production en Asie. Dans leur pays d’origine, ces entreprises maintenaient un chiffre d’affaire artificiellement élevé par de nombreux engagements financiers avec le secteur de la bancassurance ; ce n’est donc pas pour rien si des géants, comme General Motors, sont passés en 2008 à deux doigts de la faillite. Toujours est-il que le chômage des Etats-Unis a grimpé au cours des années 2000, renforçant la condition de pauvreté des travailleurs américains, et donc leur incapacité à payer leurs traites.

Dès lors, un nombre grandissant de ménages se sont vus dans l’incapacité de régler les échéances mensuelles. Le phénomène grandissant, il a d’abord mis en danger les asset-backed security, ou ABS, les titres financiers conçus à partir des crédits subprimes. Les banques et assurances propriétaires de ces titres les avaient, elles-mêmes, transformés en toutes sortes de dérivés de crédits, dont les collateralised debt obligation ou CDO, considérés sûrs car mêlant les créances immobilières des subprimes à des titres obligataires émis par les Etats. Le rendement promis pour ces produits financiers était élevé, c’est pourquoi certains établissements, financiers voire immobiliers, s’étaient spécialisés dans la détention de ces titres. Plus les organismes détenaient de ces actions « toxiques », et plus rapidement ils se sont retrouvés piégés. En 2007 puis en 2008, ce sont des poids lourds qui ont successivement été atteints par la paralysie financière : la banque Bear Stearns, d’abord, pionnière dans les méthodes de titrisation – parfois répétées sur les mêmes produits pour espérer créer une cascade de profits. Investie à plus de 80% sur le marché des capitaux, délaissant l’économie réelle comme la gestion de patrimoine (10%), la Bear était la cinquième banque d’affaires de Wall Street. En situation de dépôt de bilan, elle a été rachetée en mars 2008 par la banque commerciale JPMorgan Chase à 10 dollars l’action, soit treize fois moins que son niveau d’octobre 2007.

Au printemps 2008, certains pensaient que le pire était passé ; mais l’étau ne faisait que commencer à se refermer sur des acteurs plus importants encore, comme le retrace le captivant docu-fiction Too big to fail13. Fannie Mae (FNMA) et Freddie Mac (FHLMC), deux sociétés par actions créées par le gouvernement fédéral pour augmenter la taille du marché des prêts hypothécaires, se sont retrouvées asphyxiée : à elles deux, elles assuraient envers les organismes de crédits 5.200 milliards de dollars d’hypothèques, soit des centaines de fois leurs fonds propres. Fin juillet, au bord de la faillite, le Trésor consent à prendre le contrôle des entreprises pour éviter la liquidation pure et simple. Enfin, ce fut au tour de Lehman Brothers, quatrième banque des Etats-Unis, de se retrouver sous le feu des projecteurs. Les événements ont alors sévèrement démenti l’adage courant dans le milieu de la finance américaine, appliqué notamment dans le cas de cette banque, selon lequel l’établissement serait « trop gros pour faire faillite ». Mi-septembre, faute de repreneurs, Lehman Brothers n’a eu d’autre choix que d’être liquidée, faisant s’envoler les promesses de rendements et de remboursements des innombrables acteurs financiers engagés avec elle. La faillite de la banque fut l’élément déclencheur du krach boursier international.

Recave géante

Les observateurs se penchant sur l’étude de la crise financière mondiale se sont surtout focalisés sur la question des crédits subprimes, sur les conditions du marché américain, ou sur le comportement du Trésor – c’est d’ailleurs l’angle du téléfilm de HBO cité plus haut. Rares sont ceux qui se sont intéressés à la partie émergée de l’iceberg, le système financier lui-même.

Il est vrai que les subprimes, en tant que placements risqués qui ont fini dans le mur, sont l’élément déclencheur du krach international ; mais, finalement, ils n’en sont pas le moteur. La cause première de la crise réside dans la structure même de la finance capitaliste, c’est-à-dire la titrisation et la production de dérivés de crédits. Complexe et technique, la question est soigneusement évitée par les « grands » médias, tant obnubilés par leur audience que défenseurs invétérés du capitalisme contemporain. Pourtant, c’est bien la structure même de l’économie qui permet une telle spéculation, et qui engendrera des crises toujours plus violentes.

Au lendemain de la crise financière, les chefs d’Etat, rassemblés au Conseil européen ou au G20, ont multiplié les déclarations d’intention. En janvier 2009, Nicolas Sarkozy ouvrait à Paris la conférence internationale « Nouveau monde, nouveau capitalisme », en insistant : « on doit moraliser le capitalisme (…) ceux qui refusent la refondation, font le lit de ceux qui veulent détruire le capitalisme ». A ses côtés, Angela Merkel estimait que « la seule possibilité » était de « réformer le système financier », « pour inciter les marchés financiers à ne pas prendre trop de risque ». Tony Blair, alors jeune retraité de son poste de Premier ministre britannique et consultant financier pour les multinationales, abondait : « il faut une gouvernance mondiale afin de réguler le système financier face à la crise internationale ». Il est important de préciser que tous ces discours restèrent lettre morte. Plus aucun dirigeant ne parle de régulation, au contraire ; tous insistent sur le besoin de rendre l’économie « compétitive », donc de la libérer de toute contrainte – même, par exemple, pour établir un seuil de ratio entre fonds propres et capitalisation à ne pas dépasser.

Cette envie passagère de « moralisation » était une réponse contextuelle à des peuples interloqués par les sommes en jeu. En novembre 2008, pour « sauver les banques », les Etats ont mis des sommes astronomiques sur la table. Ainsi, la France a proposé 360 milliards d’euros de recapitalisation et d’argent frais aux banques qui le souhaitaient, une initiative alors saluée y compris par le Parti socialiste et le Front national, satisfaits de voir les grandes banques françaises extraites de la tempête. Sans aucune contrepartie, cette manne incroyable a été distribuée aux établissements financiers qui n’hésitaient pas, bientôt, à mordre la main qui les a nourris. Car ces centaines de milliards ont été financés par un large emprunt de l’Etat sur les marchés, c’est-à-dire aux mêmes banques et compagnies d’assurances bénéficiant du « plan de sauvetage » ; et elles n’hésitaient pas à tout faire pour maintenir, sur cette dette créée de toutes pièces, les taux d’intérêts les plus élevés. Dans un rare instant de lucidité14, Le Monde relaya en janvier 2014 une étude selon laquelle « entre 200 et 300 milliards d’euros par an d’avantage financier » ont bénéficié aux banques européennes.

Même au cœur de la crise financière, en 2008, les principales banques françaises ont réalisé des milliards d’euros de bénéfices, distribuant à leurs dirigeants et actionnaires des gigantesques profits. Grâce à la recapitalisation gratuite fournie par les Etats, donc les travailleurs contribuables, aucune remise en question n’a été réalisée par les grands établissements financiers. En fait, alors que le krach venait de faire disparaître en poussière des milliers de milliards d’euros dans les bourses de la planète, les gouvernements et la grande bourgeoisie financière propriétaire des banques ont simplement veillé à remettre dix balles dans le flipper. Ou pour prendre une image plus appropriée aux méthodes de casino employées dans la finance capitaliste, à opérer une « recave » géante – paiement d’une nouvelle mise pour revenir à la table de jeu, après avoir perdu au poker. Les milliers de milliards d’euros dépensés par les Etats pour « aider » les banques ont permis à ces dernières de poursuivre leurs activités de spéculation, en prétextant que les cesser reviendrait à céder à la panique, le tout sous les applaudissements des politiciens européens. Dans ce mauvais cirque, les travailleurs ont été doublement perdants : d’abord, ce sont les petits porteurs et les salariés qui ont subi de plein fouet la crise financière ; ensuite, ce sont tous les contribuables, notamment les simples employés écrasés par les taxes, qui ont payé le remboursement de la dette publique, donc le « plan de sauvetage » du système.

La bulle éclatera

L’un des premiers principes du capitalisme est l’opacité dans laquelle les dirigeants économiques opèrent. Les propriétaires de capitaux ont un droit inaltérable à l’anonymat, à la « liberté » de spéculer avec des sommes à peine croyables, et n’ont de comptes à rendre à personne. Il est donc très difficile de connaître la situation réelle des banques aujourd’hui, et pour l’observateur étranger aux cercles de pouvoirs, se fier aux indices laissés par le marché sont la seule option. Le rapport du FMI est, à lui seul, un puissant révélateur sur l’état d’esprit dans lequel se trouvent les dirigeants financiers, pourtant versés d’ordinaires dans l’autosatisfaction et le déni des risques.

« La délégation de la gestion quotidienne de portefeuille crée des problèmes d’incitation entre investisseurs ultimes et gestionnaires, ce qui peut encourager des comportements déstabilisateurs et amplifier les crises », dit le Fonds monétaire international. « La stabilité financière n’est pas fermement établie dans les pays avancés et les risques se sont intensifiés dans beaucoup de pays émergents » poursuit l’organisme international, dans un discours dont la platitude n’a d’égale que le caractère exceptionnel. Le meilleur résumé se trouve sans doute dans les constatations les plus techniques : « Les options de rachat facile et la présence d’un «avantage du précurseur» peuvent provoquer des risques de ruée, et la dynamique des prix ainsi enclenchée peut s’étendre à d’autres compartiments du système par le conduit des marchés de financement, des bilans et des garanties. ». Au cas où ça ne vous semble pas très clair, en langage FMIste, ça signifie que la prochaine crise internationale est pour très bientôt.

Ça gonfle, ça gonfle

L’autre institution internationale issue de Bretton Woods, la Banque mondiale, présente des statistiques qui peuvent être un marqueur très intéressant. Pourtant, comme l’INSEE, la façon dont les données sont présentées et structuraient gomment volontairement les paradoxes béants de l’économie contemporaine, pour mieux défendre l’ordre établi ; de plus, la Banque accuse un grave retard dans la publication des chiffres, les derniers en date étant ceux de l’année 2013. Néanmoins ils restent instructifs : les capitalisations boursières totales des entreprises cotées15, après avoir accusé le coup en 2007-2008 et en 2011, sont nettement reparties à la hausse. Elles marquent une reprise en flèche des spéculations boursières, alors même que les économies réelles ont tendance, elles, à patiner.

Les ratios capital/actif des banques ont suivi, en sens inverse, la même courbe16 : ces dernières années, la part de fonds réels contenue dans la capitalisation des établissements financiers a lourdement diminué ; et tout indique que le mouvement s’est accéléré entre 2013 et 2015, une période non traitée par la Banque mondiale. Cette courbe internationale n’a pas été suivie par la France : notre pays a légèrement amélioré son ratio ces dernières années. Il faut dire que les banques hexagonales partaient de très loin : en 2013, dernier chiffre connu, les établissements français ne disposaient toujours que de 5,4% de fonds propres par rapport à l’ensemble de leurs actifs financiers. C’est, à très peu de choses près, au même niveau que l’exemple que nous donnions : une capitalisation à deux millions d’euros pour un capital réel à 100.000 euros.

Plus probant encore, la montée vertigineuse des capitalisations est constatable par l’évolution des places boursières, autant valable en points d’indice qu’en montant monétaire. Le Dow Jones, qui avait atteint les 14.198 points en octobre 2007, a dégringolé dans les mois qui ont suivi, passant brièvement sous la barre des 8.000 points début 2009. Mais très rapidement, il a repris un rythme de croissance soutenu, franchissant son record avec 14.268 points en mars 2013, et ne cessant de crever le plafond depuis. Le 19 mai 2015, il a établi son plus haut niveau en fermeture à 18.312 points ; au soir du 1er juin, il était toujours supérieur à 18.000.

La Bourse de Paris et son indice phare suivent la même déroutante course. Supérieur à 5.000 points en ce début du mois de juin, il atteint surtout des niveaux de capitalisation record. Mi-juillet 2007, avant d’être affecté par la crise des subprimes, le CAC 40 établissait un record avec tout juste 1.300 milliards d’euros. Il a ensuite lourdement baissé dans les dix-huit mois qui ont suivi : d’environ 1.000 milliards début 2008, le CAC n’était plus qu’à 570 milliards d’euros début 2009. Depuis, l’indice boursier français n’a fait que grimper, si bien que ce printemps, le record de juillet 2007 a été allègrement franchi. Le CAC s’est élevé au-dessus des 5.000 points, en finissant le 1er juin avec une capitalisation de 1.353,28 milliards d’euros ; et le 27 avril, il a même réalisé un record en clôturant à 1.415 milliards.

L’explosion pour bientôt

Ces chiffres qui se succèdent semblent ne pas signifier grand-chose, et il est vrai qu’ils ne sont que la partie émergée de l’iceberg. Ce sont de petits révélateurs d’un mouvement global : jamais la capitalisation, en France et dans le monde, n’a été aussi élevée. En ajoutant l’ensemble des établissements financiers, le fossé entre l’économie réelle et la spéculation boursière devient une abîme. Dans cette course effrénée, la bulle gonfle encore et toujours, en quantité et en proportions, faisant apparaître toujours plus nettement la seule perspective possible : l’éclatement violent de ce gonflement artificiel, le plus grand que l’Histoire aura connu.

Les grands porteurs d’action, les milliardaires de la grande bourgeoisie financière, savent parfaitement jouer avec les règles du marché ; quand l’éclatement surviendra, ils en seront les premiers informés, car ils disposent de tous les outils pour visualiser l’évolution proche des actifs financiers. En attendant, ils s’empiffrent sans aucun cas de conscience : en 2014, les dividendes du CAC 40 ont bondi de 25%. Dévoilés, sans bruit17, en février 2015, ils ont atteint 56 milliards d’euros pour la seule année dernière, et pour les seules quarante entreprises présentes dans l’indice. Le record, accompli en 2007 avec 57,1 milliards d’euros, est frôlé.

Dirigeants économiques, politiciens et éditorialistes poursuivent leurs activités, vaquent à leurs occupations sans se soucier de la suite. Pourtant, dans les sphères proches du pouvoir – réel, celui de la grande bourgeoisie – la certitude d’une crise prochaine se dessine plus clairement. Et cette fois, personne ne sait exactement comment en sortir. Les Etats, déjà étranglés par une dette gigantesque due au « sauvetage » de 2008 et aux intérêts des créanciers, auraient bien du mal à allonger la monnaie pour « recaver » une deuxième fois dans la même décennie. Mais pour l’instant, nos très chères élites font l’économie d’une telle discussion.

Le scénario se confirmera : si ce n’est pas cet été, ni en 2016, ce sera à coup sûr dans les prochaines années. Le système financier capitaliste est un monstre gigantesque, en croissance permanente, construit toujours plus sur du vide. La sortie de la crise financière de 2008 par une extorsion massive de richesses aux peuples, organisée par la caste politico-médiatique aux ordres de la classe capitaliste dominante, a simplement accordé un sursis de quelques ans au système en place. La crise des subprimes, et le krach international consécutif, ont révélé la nature même du régime économique de notre époque, où l’artifice cache mal les blessures profondes. Il ne reste plus qu’à espérer que les peuples, à commencer par les travailleurs français, en fassent une occasion de pousser à la transformation radicale de notre société. Céder à la servitude une nouvelle fois mettrait à genoux la France, sa classe ouvrière, son restant de souveraineté ; se redresser, au contraire, est toujours possible. Il faudra, simplement, arrêter de s’incliner devant la poignée de milliardaires et leurs avatars politiques, de la gauche socialiste à l’extrême-droite chauvine.

Les indices ne manquent pas pour annoncer la crise prochaine. Déjà, le FMI sonne l’alarme, dérogeant à ses habitudes les plus élémentaires ; ensuite, les faillites en série dans l’espace européen sont un signal fort de ce qui adviendra ; enfin, la structure même de la finance capitaliste pousse l’économie, à vitesse grand V, vers le prochain krach boursier. Il ne fait nul doute que la prochaine crise arrivera ; ce peut être cet été, ou dans cinq voire dix ans, mais elle est inéluctable. La course effrénée conduite par les grands financiers, poussés par la caste politico-médiatique, fera beaucoup de dégâts – et avant tout chez les travailleurs qui nourrissent le monde de richesses, plutôt que chez les spéculateurs qui gonflent leur fortune. La question qui doit nous animer, désormais, est moins la façon dont cette crise se déroulera, ou le moment auquel elle surviendra ; mais ce que nous ferons, en tant que peuple déjà âprement exploité, quand l’économie mondiale sera à nouveau à la croisée des chemins.

1 : http://www.imf.org/external/french/pubs/ft/gfsr/2014/02/pdf/execsumf.pdf

2 : http://www.imf.org/external/french/pubs/ft/gfsr/2015/01/pdf/execsumf.pdf

3 : https://www.banque-france.fr/economie-et-statistiques/changes-et-taux/les-indices-obligataires.html

4 : http://prixdubaril.com/

5 : http://www.latribune.fr/economie/union-europeenne/l-allemagne-tente-de-contenir-la-contagion-de-la-crise-bancaire-autrichienne-461187.html

6 : http://www.latribune.fr/economie/union-europeenne/andorre-menacee-par-une-crise-bancaire-de-grande-ampleur-460932.html

7 : http://www.lesechos.fr/01/03/2015/lesechos.fr/0204192794824_la-crise-bancaire-s-accelere-en-russie.htm

8 : http://fr.euronews.com/2015/05/28/la-banque-russe-sberbank-victime-de-la-crise-et-des-sanctions/

9 : http://www.challenges.fr/economie/20150402.CHA4540/l-italie-est-elle-au-bord-d-une-crise-bancaire-majeure.html

10 : http://www.borse.it/spread/quotazioni/BTP_BUND/90/giorni

11 : http://www.argentumlux.org/documents/JEL_6.pdf

12 : https://www.youtube.com/watch?v=mzuPeyi7FWc

13 : http://www.hbo.com/movies/too-big-to-fail/

14 : http://www.lemonde.fr/economie/article/2014/01/27/les-banques-europeennes-et-le-jackpot-des-garanties-d-etat_4354966_3234.html

15 : http://donnees.banquemondiale.org/indicateur/CM.MKT.LCAP.GD.ZS

16 : http://donnees.banquemondiale.org/indicateur/FB.BNK.CAPA.ZS/countries

17 : http://www.leparisien.fr/economie/cac-40-56-milliards-d-euros-de-dividendes-reverses-aux-actionnaires-09-02-2015-4518971.php

Voir aussi : Actualité Internationale, Rubrique Finance, rubrique Politique, Politique économique,