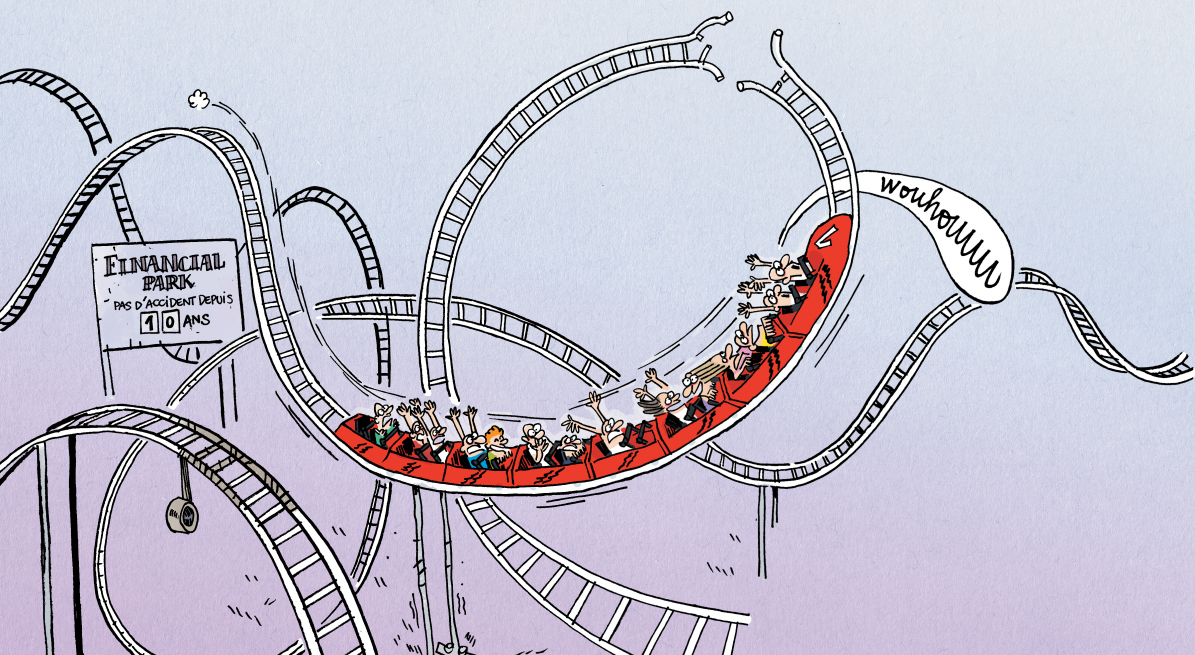

Le nouveau cadre réglementaire appliqué aux banques permet de limiter les risques. Mais déjà la tentation est grande, des deux côtés de l’Atlantique, d’en limiter la portée.

Dix ans après la faillite de la banque américaine Lehman Brothers, l’Union européenne est encore en train de finaliser les nouvelles règles censées assurer que les banques prennent moins de risques. Les autres pays ne sont pas plus avancés1. Après son accession à la présidence en 1933, l’Américain Franklin D. Roosevelt avait été plus rapide : en quatre ans, il avait instauré un nouveau cadre de régulation des banques, copié par les autres Etats, qui allait assurer trente années de stabilité financière.

Certes, l’exercice est plus difficile aujourd’hui car, mondialisation oblige, il réclame un énorme effort de coordination internationale. Mais le travail effectué jusqu’ici n’a pas été vain : même inachevé, le nouveau cadre réglementaire nous permet d’avoir dès aujourd’hui des banques plus sûres. Pourtant, l’inquiétude monte car, bien que l’efficacité des nouvelles mesures soit loin d’être totale, on sent, déjà, poindre la tentation de les affaiblir.

Un gros effort de régulation

Les banques représentent l’un des points clés de toute crise financière : elles fournissent les crédits qui gonflent les paris spéculatifs, mais lorsqu’elles chutent, c’est toute l’économie qui s’affaisse faute de prêts. Les forcer à mieux maîtriser leurs risques était donc impératif. Et on ne peut pas dire que le Comité de Bâle sur le contrôle bancaire, le régulateur international en chef des banques, ait ménagé sa peine. Pas moins d’une trentaine de nouvelles règles ont été négociées depuis 2009 et sont en place ou en cours de mise en oeuvre. Dans quels domaines ?

Par exemple, une banque commence à avoir des soucis lorsqu’elle voit un nombre croissant de ses crédits difficilement remboursés ou lorsqu’elle perd des paris sur les marchés financiers. Elle a alors besoin de se procurer de l’argent à court terme pour boucher les trous. Mais, alors qu’en dépit de ses soucis temporaires sa situation de long terme peut être bonne, elle a du mal à y arriver car les autres banques ne lui font plus confiance. Pour éviter cela, les régulateurs demandent désormais aux établissements bancaires de détenir un paquet de titres financiers considérés comme sûrs, en particulier des titres de dettes publiques. Car sauf exception – du type Grèce -, les titres publics sont considérés comme « liquides ». Autrement dit, il y aura toujours des acheteurs pour eux.

De plus, les banques font de la « transformation d’échéances » : elles disposent essentiellement de ressources de court terme (nos dépôts, des emprunts auprès des investisseurs et des autres banques), mais elles prêtent surtout à moyen-long terme pour acheter des machines ou des logements. Afin d’éviter un trop grand déséquilibre, les régulateurs leur demandent d’accroître la part de leurs ressources de long terme (dépôts à terme, titres financiers de long terme…). Et cela a été efficace : les banques s’appuient moins sur des financements de court terme, en particulier entre banques, ce qui réduit les liens et donc les risques de contagion.

Faire payer les banques

Tout cela va dans le bon sens, mais sera insuffisant si ça chauffe vraiment dans la finance. Pour éviter d’en arriver là, le Comité de Bâle a fait passer un message clair aux banques : si vous dérapez, vous payez. Ne comptez plus sur le soutien des Etats.

Quand une banque fait des pertes, comme pour n’importe quelle autre entreprise, elle les éponge en rognant son capital. Le Comité de Bâle impose donc aux banques de détenir davantage de capital qu’avant la crise. En outre, en cas de gros soucis, s’il faut éponger encore plus que le montant du capital, une partie des emprunts qu’elles font sera automatiquement transformée en capital selon des règles définies par les régulateurs. Bref, à la prochaine crise, les actionnaires des banques et une partie de leurs créanciers seront lessivés avant que les Etats interviennent, éventuellement.

Petit point de détail supplémentaire, mais qui a une grosse importance. Au cours des années 1990, les grosses banques avaient obtenu l’autorisation d’utiliser leurs modèles statistiques fabriqués en interne pour calculer le montant de capital qu’elles devaient mettre de côté. Inutile de dire qu’elles ont bricolé les paramètres pour minimiser ce capital voué à disparaître en cas de crise ! Après de longues tractations – dues notamment à la France car nos banques avaient beaucoup joué à ce jeu-là -, le Comité de Bâle a fini par décider en décembre 2017 que le montant de capital calculé par les modèles internes des banques ne pourrait pas descendre en dessous de 72,5 % du montant qu’indique un modèle standard fourni par les régulateurs. La régulation publique reprend ainsi en partie la main sur la régulation privée.

Ecrire son testament

Mais s’assurer que chaque banque ne fait pas de bêtise ne suffit pas : elles peuvent prendre des paris à peu près acceptables individuellement mais susceptibles de se révéler dangereux au niveau de tout le système bancaire. Pour éviter cela, les banques centrales demandent aux banques commerciales de réaliser régulièrement des tests de stress, ce qui leur permet d’avoir une vue d’ensemble et de surveiller comment évoluerait le système bancaire selon divers scénarios.

Plus on régule les banques, plus les capitaux partent se cacher dans la « finance de l’ombre », des activités non bancaires peu réglementées permettant le développement de transferts d’épargne risqués. On entend souvent cet argument pour critiquer l’inefficacité des régulations actuelles. Or, selon le dernier rapport de mars 2018 du Conseil de stabilité financière, le poids de ce secteur peut être estimé à 45 000 milliards de dollars, soit seulement 13,2 % des actifs financiers mondiaux, même si bien sûr de grosses variations sur un petit marché suffisent à provoquer de grandes crises.

Une large majorité de la finance de l’ombre (72 %) se situe du côté des fonds d’investissement – à court terme, à moyen terme, fonds spéculatifs… Le risque le plus important est que les banques leur prêtent de l’argent. Selon le rapport, ces intermédiaires financiers ne s’appuient pas sur des montants d’emprunts exorbitants pour spéculer1.

- 1. « Faut-il craindre la finance de l’ombre », Alternatives Economiques n° 378, avril 2018.

Les banques centrales se sont aussi dotées d’outils permettant de dire aux banques, par exemple : « Vous faîtes trop de crédits immobiliers, arrêtez-vous ! » C’est ce qu’a fait le Haut Conseil de stabilité financière en France en juin dernier. Jugeant que les banques prêtent trop aux grandes entreprises dont l’endettement devient préoccupant, il a augmenté les contraintes pour ce type de prêts.

Enfin, si en dépit de tout ça une banque devait faire faillite, les régulateurs demandent aux établissements de leur fournir leur testament ! C’est-à-dire un schéma clair de leurs filiales pour savoir qui fait quoi dans la constellation de la banque et organiser au mieux une éventuelle fermeture de manière ordonnée.

Lecture : plus les banques se financent avec du capital (plus on va vers la droite sur l’axe des abscisses), plus elles sont rentables (plus on monte dans l’axe des ordonnées).

Une complexité assumée

On le voit, le Comité de Bâle n’a pas chômé ! Pour autant, la situation des banques est loin d’être parfaite. Qui le dit ? Les investisseurs, comme les gros fonds d’investissement, d’abord, qui continuent à faire payer un prix élevé (sous forme de dividendes) aux banques qui veulent se procurer du capital. Car ils considèrent encore, dix ans après la crise, que la façon dont elles gagnent de l’argent et gèrent leurs risques reste opaque. Et les nouvelles régulations demeurent complexes : le bref résumé qu’on en a donné ci-dessus se traduit par une foule de règles techniques pas faciles à suivre.

Les économistes de la Banque d’Angleterre ont bien répondu à cette critique des nouvelles règles2. Prenons l’exemple de la banque américaine Countrywide : avant la crise, elle disposait d’un niveau de capital élevé, mais elle est tombée par insuffisance de ressources de long terme ; à l’inverse, la belge KBC disposait d’amples ressources de long terme, mais elle a craqué par manque de capital. Si on ajoute la propension des banques à contourner les règles, ajoutent les experts britanniques, mieux vaut avoir beaucoup de normes qui se complètent pour bien contrôler leurs risques. La complexité est un coût à payer pour la stabilité des systèmes bancaires.

Un capital insuffisant

Nombre d’experts, comme Jézabel Couppey-Soubeyran, Gaël Giraud ou Laurence Scialom en France , ainsi que des organisations non gouvernementales comme Finance Watch ou le Secours catholique, qui vient de publier un gros rapport sur le sujet3, dénoncent le fait que les nouvelles régulations ne vont pas assez loin. En particulier, le montant de capital demandé aux banques pour éponger leurs pertes, même s’il est plus élevé qu’avant, ne sera pas suffisant pour éviter une intervention publique en cas de grosse crise. Quant aux titres d’emprunt transformés en capital, ils risquent, si ce sont d’autres banques ou compagnies d’assurances qui les détiennent, de les mettre à leur tour en difficulté.

Toutes les études universitaires montrent que les banques qui ont le plus de capital dérapent moins, s’en sortent mieux en cas de crise et financent mieux l’économie

C’est le point clé des critiques adressées au Comité de Bâle : toutes les études universitaires montrent que les banques qui ont le plus de capital dérapent moins, s’en sortent mieux en cas de crise et financent mieux l’économie. Mais les banques ont réussi à faire pression sur les régulateurs pour limiter les demandes de ces derniers en la matière. Elles affirment que de telles exigences réduisent leur rentabilité. Un argument qui en réalité se focalise sur le coût de court terme (distribuer des dividendes pour fidéliser les actionnaires), sans prendre en compte le fait qu’une banque bien capitalisée peut attirer de nouveaux investisseurs.

Dans son dernier rapport annuel de juin 20184, la Banque des règlements internationaux, la banque des banques centrales qui héberge le Comité de Bâle, souligne de plus que certains régulateurs jouent moins le jeu que d’autres. Par exemple, alors qu’aux Etats-Unis les contraintes en capital doivent être respectées en moyenne sur le trimestre, c’est à chaque fin de trimestre en Europe. Un peu de passe-passe comptable et les contraintes ne sont en fait respectées que quatre fois par an !

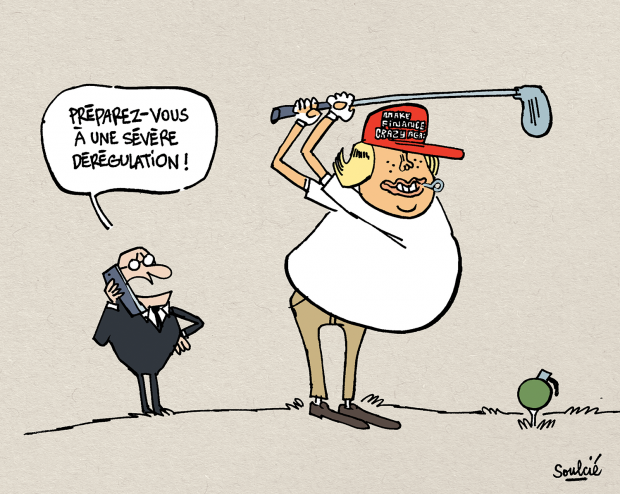

Une dérégulation insidieuse

L’ONG bruxelloise Finance Watch, qui étudie de près le sujet, dénonce ainsi un comportement récurrent en Europe : une transposition biaisée des règles internationales. « A chaque fois qu’un équilibre a dû être trouvé entre la stabilité financière et les intérêts commerciaux du secteur bancaire, la stabilité financière termine régulièrement en deuxième place », s’insurge son expert Christian Stiefmüller.

Malheureusement, les Etats-Unis suivent le même chemin. Pas de façon tonitruante, comme voudrait le faire croire Donald Trump, mais de façon plus insidieuse. Contrairement à ce qu’a claironné le président américain fin mai dernier après le vote d’une nouvelle loi bancaire, ses sbires n’ont en effet pas « réparé le désastre de Dodd-Frank ou au moins été loin sur ce chemin« . L’analyse réalisée par l’expert de la Brookings, Aaron Klein, démontre que les régulations de la loi de 2010 développées sous l’égide des démocrates Chris Dodd et Barney Frank durant le premier mandat de Barack Obama restent bien en place 5. Klein affirme à juste titre que la loi laisse en réalité une grande latitude aux différents régulateurs financiers américains dans son application : en nommant régulièrement des adeptes d’une moindre régulation aux postes clés, le président Trump suit ainsi la même démarche de dérégulation insidieuse que l’Europe.

La dimension planétaire de la crise des subprime a entraîné un effort sans précédent de coordination réglementaire internationale visant à empêcher les banques de prendre trop de risques. La mise en oeuvre concrète appartient à chaque pays et il semble bien que, alors que les nouvelles règles ne sont pas toutes encore mises en place, l’on assiste déjà à une volonté d’en réduire la portée de chaque côté de l’Atlantique pour donner un avantage à ses champions nationaux ou régionaux. Un bien mauvais pari.

- 1. On peut trouver le bilan des avancées et retards de chaque pays sur https://lc.cx/mud3

- 2. Voir « Rethinking Financial Stability », Staff Working Paper n° 72, février 2018.

- 3. Voir « La finance aux citoyens », 2018.

- 4. Voir le chapitre III.

- 5. « No, Dodd-Frank was Neither Repealed not Gutted. Here’s What Really Happened », 25 mai 2018, https://lc.cx/mu

Source Alternatives Economiques 12/09/2018

Voir aussi : Rubrique Finance, Faillite de Lehman Brothers, dix ans après,