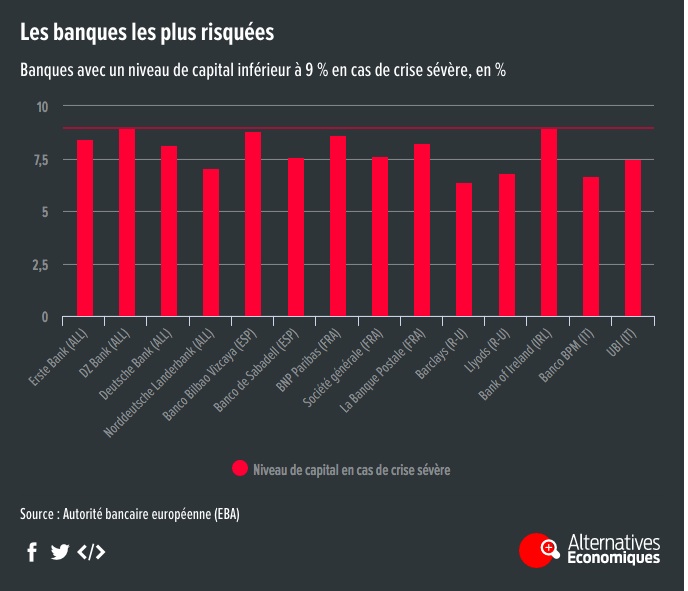

Pour le vice-président de la Banque centrale européenne (BCE) Luis de Guindos, une douzaine de banques de la zone euro ne seraient pas suffisamment capables de soutenir une crise d’importance. Elles représentent « une zone de vulnérabilité » et vont faire l’objet d’une surveillance attentive. Il faut y ajouter deux banques britanniques pour obtenir le panorama des établissements européens qui posent problème selon les critères des régulateurs.

S’il y avait une nouvelle crise

Le commentaire de Luis de Guindos fait suite à la publication début novembre par l’Autorité bancaire européenne (EBA) des résultats de ses derniers « stress tests ». Comme n’importe quelle entreprise, les banques en difficulté épongent leurs pertes grâce à leur capital, ce que leur apportent leurs actionnaires.

L’EBA cherche donc à tester si en cas de situation de stress, soit une récession forte accompagnée de turbulences sur les marchés financiers, les banques auraient assez de capital pour faire face.

Or, pour douze établissements de la zone euro, plus deux britanniques, le niveau actuel de leur capital apparaît insuffisant.

Trois éléments d’inquiétude

De plus, selon la dernière liste établie mi-novembre par le Conseil de stabilité financière, en charge de la coordination de la régulation financière au niveau mondial, sur les quatorze établissements, quatre sont considérés comme « systémiques », c’est-à-dire dont les déboires individuels sont susceptibles de provoquer une crise nationale ou mondiale, Ainsi, BNP Paribas, Deutsche Bank, Barclays et Société générale, respectivement, deuxième, quatrième, sixième et septième plus grosses banques européennes ne disposent pas, selon les calculs de l’EBA, d’un niveau de capitalisation suffisant pour leur permettre d’absorber les pertes issues d’une crise sévère tout en conservant la confiance des investisseurs. Dans une telle situation, leur niveau de capital actuel ne garantit pas leur survie.

Enfin, on peut s’interroger sur le niveau de risque tel qu’il a été énoncé par Luis de Guindos. Ce dernier pointe en position délicate des établissements qui, du fait d’une crise, se retrouveraient avec un capital inférieur à 9 % des activités de la banque – pondérées par le niveau de risque de chaque activité –, signe que leur niveau de capital initial, avant la crise, était insuffisant. Mais que signifie « insuffisant » ?